|

香港基本税制介绍 注册香港公司很容易,5-7个工作日就可以注册完成香港公司,拿到公司全套文件。但是维护香港公司说简单也简单,说不简单又有点不简单,因为香港公司不管有无经营都需要按时进行税务申报,若香港公司无经营可以申请零申报,无需递交核数财务报表。但是有业务经营的香港公司必须如实做账报税并出具审计报告。 在进行报税工作前,需要对香港的基本税制有所了解。 香港是实施地域性征税,即当您的利润得自香港的时候则需要向港府纳税;反之,当您的利润不得自香港的时候,则不需要向港府纳税。 主要税种有:利得税、薪俸税、物业税、印花税(股票和土地转让的时候涉及到)等。 1.利得税 类似大陆公司的企业所得税,简单的可以理解为公司的所有收入减所有成本减所有费用之后,如还有利润的情况下,才需要缴纳利得税。利得税两级制将适用于二零一八年四月一日或之后开始的课税年度,由当年四月一日起实施。

法团首200万元应评税利润的利得税税率降至8.25%,其后的利润则继续按16.5%征税。 至于独资或合伙业务的非法团业务,两级的利得税税率相应为7.5%及15%。 2.薪俸税 类似大陆的个人所得税,香港公司有雇员的情况下,也需要按年度申报个人所得税。是根据薪金收入以累进税率计算,负税上限不超于总薪金收入的16.5%。 每个人在每个课税年度从有收益的职位或受雇工作以及退休金所得的,在香港产生或来自香港的入息,均须予以征收薪俸税。 3.物业税 如香港公司持有物业,并用于出租,出租房需要交纳物业税。物业税的税率为15%,指的是向业主征收位于香港的物业租金收入。 香港公司报税介绍 1.报税的时间 对于新设立的香港公司一般是18个月左右会收到税务局的报税通知单,以后根据自己的年结日,一年做一次; 2.香港财政年结日的确定 首次报税,会计年度不能超过18个月;香港的财政年结日是3月31日。根据自己公司情况制定财政年结日,一般客户都是定在每年的3月31日或者12月31日比较多。 3.利得税报税准备单据 一般的香港贸易公司主要需要缴纳的税收为利得税,利得税申报需要准备以下这些单据: (1)该会计年度的银行月结单; (2)该会计年度的采购和销货发票; (3)其他支出类发票。 以上单据仅供参考,实际需要根据公司的实际业务经营情况而定,不同的行业可能会需要补充其他的文件单据。

4.香港公司报税流程 准备好会计报表+核数师报告,再去报税: (1)若是离岸免税申报,后期会收到香港税局的离岸解释; (2)若是正常在岸报税,则后期税务局会下发税单,根据水单缴税即可; 注意:会计报表客户可根据情况选择自己做或者委托代理来做,核数报告必须由香港持牌会计师出具。 香港公司审计 香港公司完成做账报税的流程之后,还需进行最后一步,即委托香港持牌会计师为香港公司的财务报表做核数(审计)的工作,以相关文件报告的形式对香港政 府部门进行责任性的说明,也就是我们常说的审计报告。 香港公司审计报告包含5个主要内容,分别是资产负债表、利润表、计税表、税务代表职责、会计师意见。 而审计报告通常有这几种类型,无保留审计报告,有所保留意见报告、无法表示意见审计报告、否定意见审计报告。 审计报告不是为了应付税局的,这是一份反应香港公司真实情况的报告,对是否能获得客户信任也是非常有帮助的。先不管审计报告有没有优势,反正不做危害是挺大的: 1.被香港税务局冻结香港公司账户。 2.并且要求补税做账加罚款。 3.被税务局强制估3倍的税。 4.公司还会有5万-30万HKD的罚款。 5.董事有可能受到3年的监禁。 重视香港公司审计才能让企业健康持续发展,也更容易获得客户或者合作伙伴的信任,是企业提高知名度,融资的有力证据。

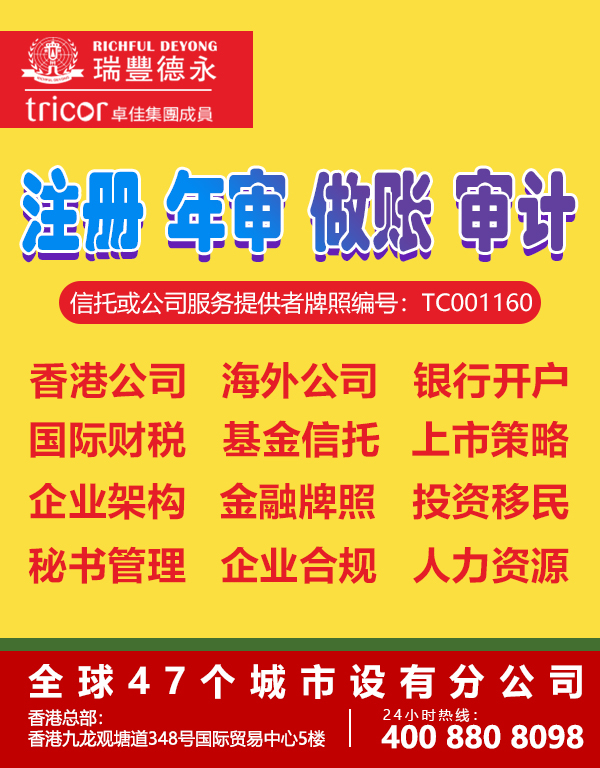

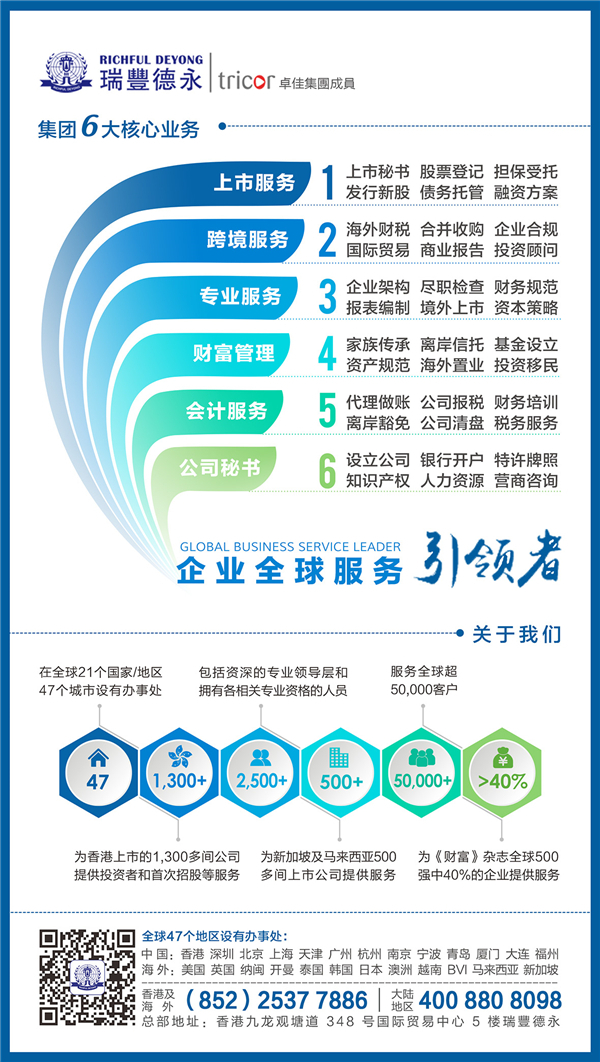

瑞丰德永(Richful Deyong)2008年始创于香港,系卓佳(Tricor)集团成员,是亚洲具有领先地位的专业服务机构,在全球21个国家/地区47个城市设有办事处,拥有2500多名员工,服务超过30000客户,1300间香港联交所上市公司,500间新加坡和马来西亚上市公司,名列财富杂志500强企业超40%及众多跨国知名公司。 服务涵盖:上市公司秘书、新股上市及股票登记、债务托管及受信,财富管理,海外信托和基金会设立,香港及离岸公司注册,特许牌照申请,企业架构,财税咨询,会计安排,人力资源、薪酬管理,综合性商务、企业及投资者服务等领域。 拥有丰富知识的精英团队,为客户提供全球化业务发展的专业指导和技术支持。 瑞豐德永是“为客户创造更高价值,为行业树立品牌典范”核心价值观的践行者,秉持“全球化运营,国际化标准,致力于每一位客户的满意和成功”的服务宗旨,务实为中国企业国际化发展拓展价值版图。 瑞豐德永是您值得信赖的合作伙伴! 免责声明:本网转载此文目的在于传递更多信息,并不代表本网赞同其观点或证实其内容的真实性,不承担此类作品侵权行为的直接责任及连带责任。文章内容仅供参考,如涉及作品内容、版权等问题,联系邮箱:804 14 447 0@q q.c om |