|

关于注册香港公司之后,如何办理年审及做账报税? 原创文章:瑞丰德永MAK 关于香港公司如何报税?很多人仍然不甚了解,虽说香港奉行“低税率、鼓励营商”的政策,但是对于违规报税方面香港政 府一直以来的都查的很严。如果错过了报税时间、不报税、零报税等,会带来很大的税务风险。如今CRS体系在香港正式施行,对于漏报、少报的行为,将会采取更为严厉的处罚。因此,瑞丰德永整理资料,仅供大众参考;

1.香港公司法对课税要求 香港采用利润来源地原则,香港公司法课税要求:任何人士,包括法团、合伙业务受托人或团体,在香港经营行业专业或业务而从该行业、专业或业务获得于香港产生或得自香港的应评税利润(售卖资本资产所得的利润除外),均须纳税。征税对象并无居港人士或非居港人士的分别。 2.香港主要税种:利得税、薪俸税、物业税 利得税:相当于大陆企业所得税,按课税年度内实赚利润计算。计征时先按上一课税年度赚取的利润暂征,其后再按课税年度实赚利润进行调整,有限公司税率为16.5%,非有限公司税率为15%; 注意:根据香港政 府出台的利得税两级制:香港公司首个200万港元的利得税税率将降至8.25%(无限公司7.5%),其后的利润则继续按16.5%(无限公司15%)征税。 薪俸税:相当于大陆的个人所得税,每个人在每个课税年度从任何有收益的职位或受雇工作、任何退休金所得而于香港产生或得自香港的入息,均须予以征收薪俸税,薪俸税率分2% 、8% 、14%和20% 四个等级。个人免税额HK$10万元。 物业税:位于香港的物业租金收入,税率为15%。

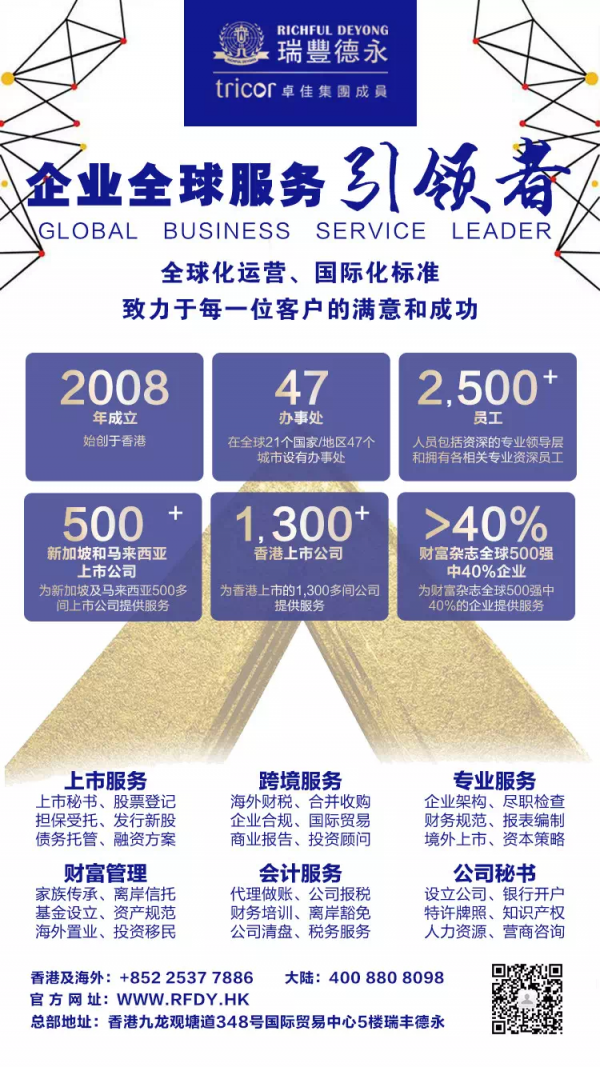

3.香港公司零报税 香港公司零报税要满足条件:香港公司没有在香港购买任何物业;没有开银行账户,或者开了银行账户没有资金进出;没有经营任何业务。 香港公司不满足零申报的条件而做0申报,一旦被香港政 府查到,需要承担罚款高5万港元,另外应缴税款3倍,董事会被拉黑名单,账户被关闭等。 4.香港公司做账报税时间及流程 公司在成立18-20个月左右会收到税局发出的第一份税表(第一次之后每年收到的税表,可以申请延期),收到后即开始报税。第一次做账报税时,公司要根据成立日期选取年结日,一般会选择3月31日或12月31日作为年结日,因为只有这两个时间才可以向税局申请延期(延期时间为8个月)。 香港公司报税流程:企业做账——会计师做核数师报告——递交给香港政 府评税。 5. 香港公司做账报税所需资料 ①要提供做帐期间开户银行的月结单(正本)、所有开户银行月结单和来往函件; ②提供各种销售发票和成本发票; ③提供各种费用发票:办公费用、经营费用、工资费用等 ④若使用现金进行各种交易活动,需提供各种销售和采购发票,并注明是现金交易以确保票据的完整准确。 香港税制虽然简单,但是做账报税是一个繁复的工作,需要聘请专业团队及和资格人士为你提供服务,确保你的公司合规运营。 瑞豐德永(Richful Deyong)是亚洲具有,地位的专业服务机构, 在全球21个国家/地区47个城市设有办事处,拥有2,500多名员工,服务超过50,000多客户,1300间香港联交所上市公司,500间新加坡和马来西亚上市公司,名列财富杂志500强企业超40%及众多跨国知名公司。是为全球高净值人士及联属实体提供服务的公司,是全球化营运、国际化标准、多元化服务的公司 原创文章:瑞丰德永MAK 免责声明:本网转载此文目的在于传递更多信息,并不代表本网赞同其观点或证实其内容的真实性,不承担此类作品侵权行为的直接责任及连带责任。文章内容仅供参考,如涉及作品内容、版权等问题,联系邮箱:804 14 447 0@q q.c om |